“现在银行办理贷款的效率真高,家乡的脆苹果再也不怕巷子深了!”牛先生看到20万元贷款顺利到账,激动地憧憬起农产品飞出小山沟的美好景象。

秋意渐浓,像牛先生这样的农产品经纪人,正如忙碌的蜜蜂般,筹划着将新鲜的瓜果菜蔬送往每家每户的餐桌。选品、存储、运输、上架销售……当规模扩充而资金受限时,第一诉求便是尽快融到资金。原本以为申请贷款要耗费不少时日,没想到银行工作人员在实地了解牛先生的固定资产,并在“天眼查”上查询了企业的经营、财务、司法情况之后,便迅速为他办妥了贷款。

中小微企业是经济发展的生力军,也是链接千家万户的毛细血管。一方面,这类企业最需要金融“活水”扶持纾困,融资难、融资贵问题成为制约发展的瓶颈;另一方面,中小微企业受到资质不规范、抵押物受限、信用信息壁垒等因素影响,加之经营存在较大波动,如何及时发现风险隐患、保障信贷资金安全,也成为金融从业人员颇为头疼的事情,使得部分银行网点和业务员存在“惜贷”和“惧贷”心态。

按照相关规定,银行在开展放贷业务过程中需严格执行“三查”制度,即指贷前调查、贷时审查和贷后检查,若是职责没有履行到位,则很容易引发漏洞。据报道,某银行因未贷前调查、贷中审查不尽职,导致上百万元的企业贷款未能及时收回,成为被执行人,相关责任人也被给予警告。

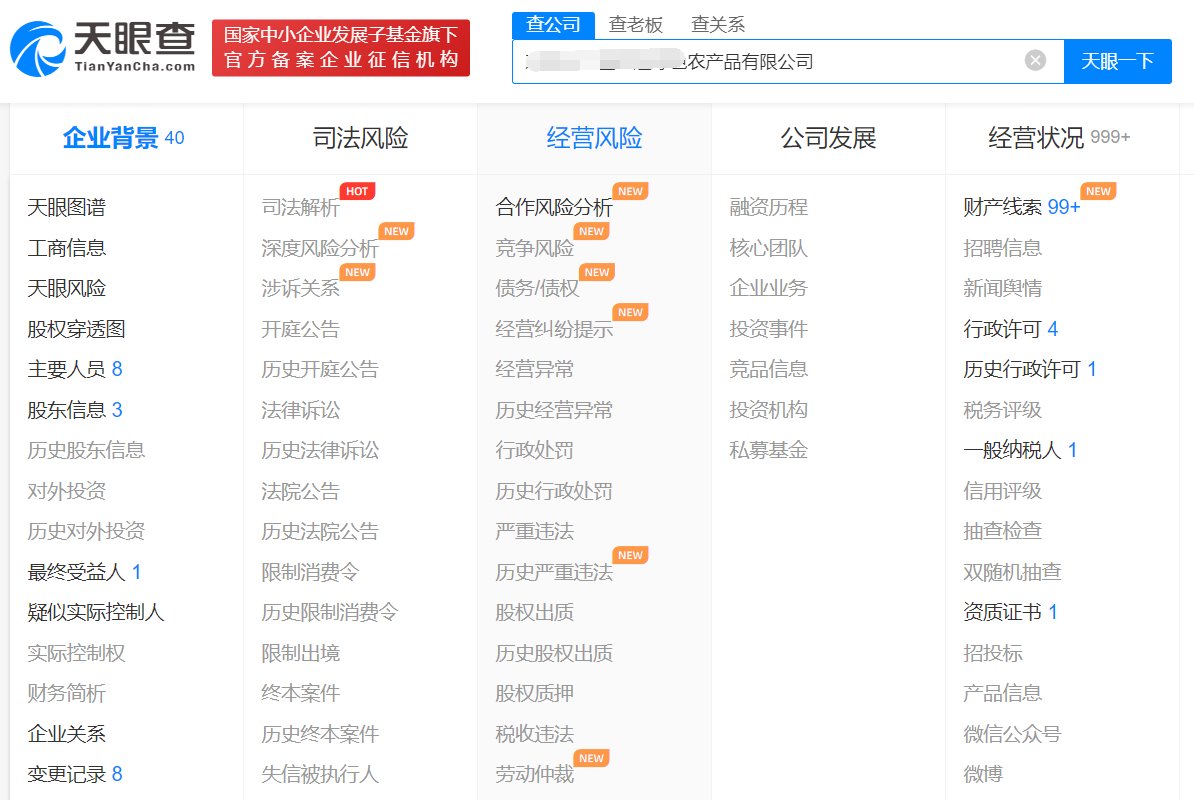

“贷款调查中,天眼查是必不可少的工具。”银行客户经理李先生称,大部分客户申请贷款时会隐藏不利信息,除了到公司进行实地调查,还需要利用天眼查类平台充分挖掘风险信息,比如在第一道关——贷前调查中,会借助天眼查掌握司法诉讼记录、行政处罚记录、被执行人记录等企业信用的关键风险点。据了解,位于天眼查首页的“批量查询”功能支持一次性查询5000家企业,大大提升了贷款尽职调查的工作效率。

依托天眼查的大数据及人工智能分析能力,金融机构能有效降低不良贷款发生率,从而更好地实施普惠金融,服务好中小微企业。目前,天眼查已收录全国超过3亿家社会实体信息,300多种维度信息及时更新,协助金融服务人员对企业进行数据挖掘分析和实时风险监测。

值得一提的是,利用天眼查“监控动态”功能,金融从业者还能动态掌握客户最新进展,充分履行贷后监督职责。只要对目标企业发起“监控”,就能实时获得经营异常、法律诉讼纠纷、高管变动、被列为被执行人等在内的重要信息推送,将风险控制在萌芽阶段。

在大数据的支持下,金融从业者逐渐探索出一套降本增效的长效机制,为贷前贷后上“双保险”,打通服务中小微企业的最后一公里。从惜贷到敢贷,越来越多的中小企业受到金融“活水”的润泽,从默默无闻到茁壮发展。

在民间借贷场合,天眼查也默默守护着个人与家庭的财产安全。律师吴先生表示,“经常有当事人跟我说对方是大老板,开大奔抽雪茄,借钱给他应该没问题。这时候,我都会建议先用天眼查先查一下对方是否涉及诉讼,是否被申请了强制执行,毕竟现在装作有钱人的老赖太多了。”

此外,以天眼查为代表的大数据平台还积极助力券商、信托、基金、保险、投资等各个领域的金融人士,了解交易对象,化解风险,降低风险,进一步激发中小企业创新和活力,为中小企业的成长保驾护航。

微信扫一扫打赏

微信扫一扫打赏